- DarkLight

N2044 - Fase III sobre cotización de contratos formativos en alternancia

- DarkLight

Fase III sobre cotización de contratos formativos en alternancia

A partir del 1 de junio de 2024 se pone en marcha la Fase III para llevar a cabo la nueva cotización de los trabajadores con contratos de formación en alternancia.

- Cotización adicional por exceso en L00

- Cotización por exceso en L13

- ¿A partir de cuándo entra en vigor?

Cotización adicional por exceso en L00

Durante la segunda fase del proceso, la base de cotización de estos contratos ha sido por los importes percibidos y con el control de las bases mínimas y máximas establecidas para el grupo 7 de cotización.

Con la entrada en vigor de esta tercera fase, cuando la base de cotización supere la base mínima vigente, se estará sujeto a una cotización adicional por el exceso de dicha base.

Es decir, cuando la base de cotización supere la base mínima establecida para el grupo 7, la cuota a ingresar será el resultado de sumar la cuota única del correspondiente ejercicio (180,55€ para el 2024) y las cuotas resultantes de aplicar los tipos de cotización vigentes al importe que exceda la base de cotización anteriormente indicada de la base mínima. Esta cotización por exceso se aplicará a todas las contingencias, excepto al MEI.

Se debe tener en cuenta que tanto la cuota fija como la cuota adicional por exceso serán calculadas automáticamente por la TGSS. No obstante, puedes visualizar el desglose de la cuota desde el icono Deducciones de la nómina del trabajador. Veamos algunos ejemplos:

- Ejemplo 1. Trabajador del grupo de cotización 7 con una retribución mensual de 1.500€

- Ejemplo 2. Trabajador del grupo de cotización 1 con una retribución mensual de 1.000€

Ejemplo 1. Trabajador del grupo de cotización 7 con una retribución mensual de 1.500€

BC mínima GC7 (año 2024) = 1.323€

En este caso, el trabajador tendrá una base de cotización igual al importe percibido (1.500€).

Teniendo en cuenta que la base de cotización (1.500€) supera la base mínima vigente (1.323€), la cuota a ingresar será el resultado de sumar la cuota única del correspondiente ejercicio y las cuotas resultantes de aplicar los tipos de cotización vigentes al importe que exceda la base de cotización anteriormente indicada de la base mínima. Es decir:

Exceso sobre BC mínima GC7 = 1.500 – 1.323 = 177€

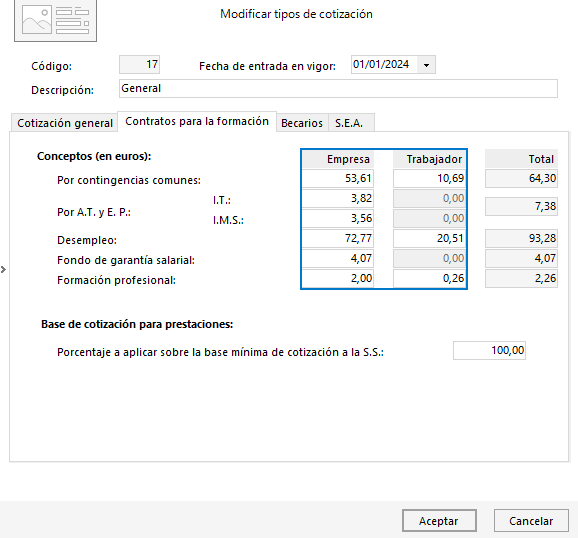

La cuota fija establecida en 180,55€ para el 2024 se desglosa en:

Con la información anterior, y teniendo en cuenta un porcentaje de IT e IMS del 0,7% y 0,8% respectivamente (según CNAE / Código de ocupación) y los tipos de cotización generales para el año 2024, el cálculo de cuotas será el siguiente:

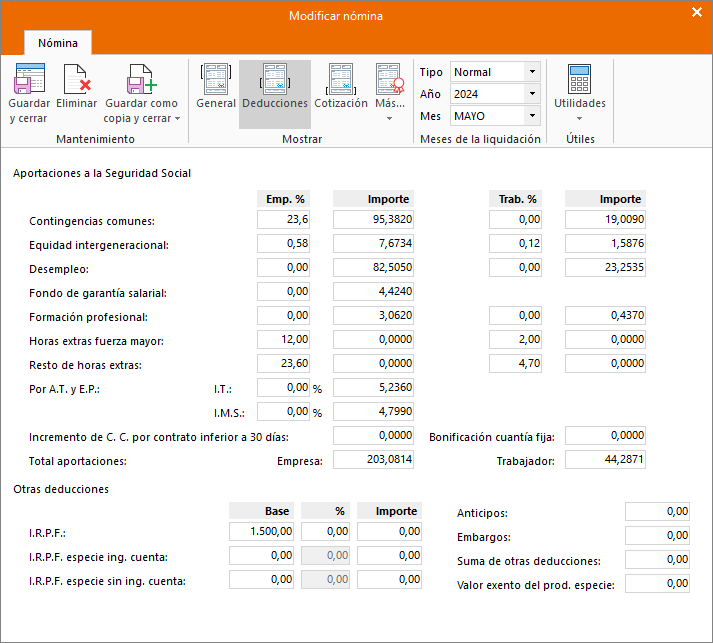

Total aportaciones Empresa = 203,0814€

Cuota CC = cuota fija + cotización por exceso = 53,61€ + (177€ * 23,60%) = 95,382€

Cuota AT y EP = Cuota fija + cotización por exceso = (3,82€ + 3,56€) + [177€ * (0,70% + 0,80%)] = 10,035€

Cuota Desempleo = Cuota fija + cotización por exceso = 72,77€ + (177€ * 5,50%) = 82,505€

Cuota FOGASA = Cuota fija + cotización por exceso = 4,07€ + (177€ * 0,20%) = 4,424€

Cuota FP = Cuota fija + cotización por exceso = 2,00€ + (177€ * 0,60%) = 3,062€

Cuota MEI (año 2024) = Cuota fija = 7,6734€.

Total aportaciones Trabajador = 44,2871€

Cuota CC = cuota fija + cotización por exceso = 10,69€ + (177€ * 4,70%) = 19,009€

Cuota Desempleo = Cuota fija + cotización por exceso = 20,51€ + (177€ * 1,55%) = 23,2535€

Cuota FP = Cuota fija + cotización por exceso = 0,26€ + (177€ * 0,10%) = 0,437€

Cuota MEI (año 2024) = Cuota fija = 1,5876€.

Se debe tener en cuenta que si el contrato es bonificado (91 € empresa / 28 € trabajador), las aportaciones de empresa y trabajador se verán disminuidas en estas cantidades.

Ejemplo 2. Trabajador del grupo de cotización 1 con una retribución mensual de 1.000€

BC mínima GC7 (año 2024) = 1.323€

BC mínima GC1 (año 2024) = 1.847,40€

En este caso, el trabajador tendrá una base de cotización igual a la mínima establecida para el grupo de cotización 1 (1.847,40€).

Teniendo en cuenta que la base de cotización (1.847,40€) supera la base mínima vigente (1.323€), la cuota a ingresar será el resultado de sumar la cuota única del correspondiente ejercicio y las cuotas resultantes de aplicar los tipos de cotización vigentes al importe que exceda la base de cotización anteriormente indicada de la base mínima. Es decir:

Exceso sobre BC mínima GC7 = 1.847,40 – 1.323 = 524,40€

Con la información anterior, el cálculo de cuotas será el siguiente:

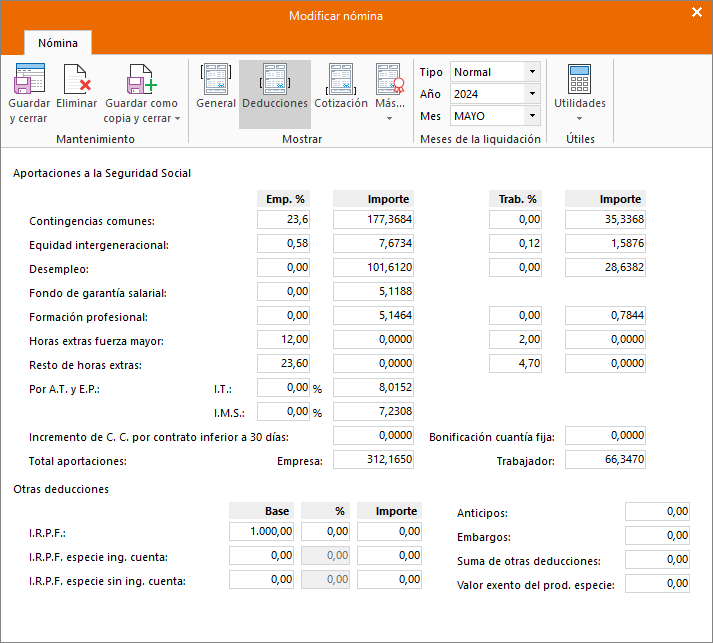

Total aportaciones Empresa = 312,165€

Cuota CC = cuota fija + cotización por exceso = 53,61€ + (524,40€ * 23,60%) = 177,3684€

Cuota AT y EP = Cuota fija + cotización por exceso = (3,82€ + 3,56€) + [524,40€ * (0,70% + 0,80%)] = 15,246€

Cuota Desempleo = Cuota fija + cotización por exceso = 72,77€ + (524,40€ * 5,50%) = 101,612€

Cuota FOGASA = Cuota fija + cotización por exceso = 4,07€ + (524,40€ * 0,20%) = 5,1188€

Cuota FP = Cuota fija + cotización por exceso = 2,00€ + (524,40€ * 0,60%) = 5,1464€

Cuota MEI (año 2024) = Cuota fija = 7,6734€.

Total aportaciones Trabajador = 66,347€

Cuota CC = cuota fija + cotización por exceso = 10,69€ + (524,40€ * 4,70%) = 35,3368€

Cuota Desempleo = Cuota fija + cotización por exceso = 20,51€ + (524,40€ * 1,55%) = 28,6382€

Cuota FP = Cuota fija + cotización por exceso = 0,26€ + (524,40€* 0,10%) = 0,7844€

Cuota MEI (año 2024) = Cuota fija = 1,5876€.

Igualmente, se debe tener en cuenta que si el contrato es bonificado (91 € empresa / 28 € trabajador), las aportaciones de empresa y trabajador se verán disminuidas en estas cantidades.

Cotización por exceso en L13

A partir del mes de junio de 2024 deben de incluirse en las liquidaciones L13 las bases de los trabajadores que se encuentren en situación de vacaciones retribuidas y no disfrutadas correspondientes al mismo mes de la baja, aunque el importe de la base de cotización no supere la base mínima.

En este tipo de liquidación, únicamente se calcularán cuotas adicionales cuando el importe de las bases comunicadas en la liquidación L13 supere la base mínima mensual, en proporción al número de días de la liquidación.

En consecuencia, aquellas liquidaciones L13 que únicamente contengan trabajadores con tramos correspondientes al mes de la baja, y las bases de cotización informadas no superen la base mínima, no darán lugar a cálculo de cuotas. En estos casos, se generará la RNT y el RLC por importe 0, es decir, sin ingreso de cuotas.

Ejemplo 3. Trabajador del grupo de cotización 7 que finaliza el contrato el día 10/05 y le corresponden 2 días de vacaciones retribuidas y no disfrutadas por importe de 100€.

BC mínima GC7 (año 2024) = 1.323€ BC mínima para dos días = 1.323€ / 30 * 2días = 88,20€

Al generar la correspondiente liquidación de vacaciones (L13), el trabajador tendrá una base de cotización igual al importe percibido durante el periodo de vacaciones (100€).

Por tanto, como la base de cotización (100€) supera la base mínima vigente (88,20€), la cuota a ingresar será el resultado de aplicar los tipos de cotización vigentes al importe que exceda la base de cotización anteriormente indicada de la base mínima. Es decir:

Exceso sobre BC mínima GC7 = 100€ – 88,20€ = 11,80€

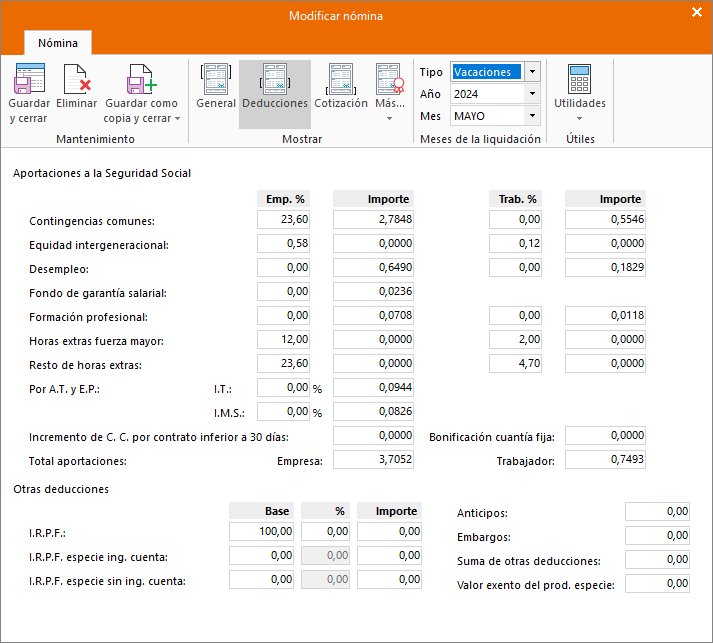

Total aportaciones Empresa (L13) = 3,7052€

Cuota CC (L13) = cotización por exceso = 11,80€ * 23,60% = 2,7848€

Cuota AT y EP (L13) = cotización por exceso = 11,80€ * (0,70% + 0,80%) = 0,177€

Cuota Desempleo (L13) = cotización por exceso = 11,80€ * 5,50% = 0,649€

Cuota FOGASA (L13) = cotización por exceso = 11,80€ * 0,20% = 0,0236€

Cuota FP (L13) = cotización por exceso = 11,80€ * 0,60% = 0,0708€

Total aportaciones Trabajador (L13) = 0,7493€

Cuota CC (L13) = cotización por exceso = 11,80€ * 4,70% = 0,5546€

Cuota Desempleo (L13) = cotización por exceso = 11,80€ * 1,55% = 0,1829€

Cuota FP (L13) = cotización por exceso = 11,80€ * 0,10% = 0,0118€

¿A partir de cuándo entra en vigor?

Este nuevo cálculo de cuotas afectará a las liquidaciones presentadas a partir de junio de 2024, cuyo período de liquidación sea igual o superior a 1 de enero de 2023. Por tanto, en las nóminas del mes de mayo ya deben contemplarse estos cambios.